رفتار مدیران صندوقهای سرمایهگذاری بررسی شد؛

سیگنال پنهان صندوقها به بورس تهران

تحلیل رفتاری مدیران صندوقها

صندوقهای سهامی بر اساس قانون ملزماند حداقل ۷۰درصد از سبد دارایی خود را به سهام اختصاص دهند.

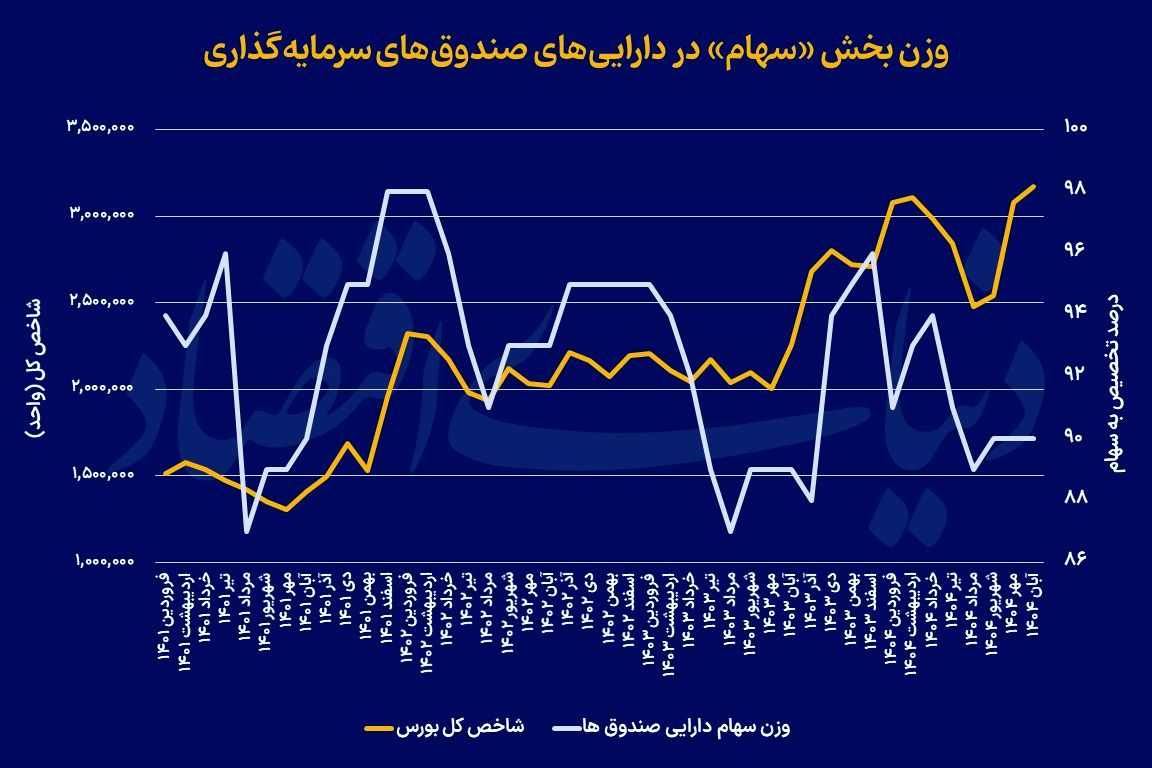

یکی از ویژگیهای مهم این صندوقها، تنوعبخشی گسترده به پرتفوی و سرمایهگذاری در تعداد زیادی از نمادها در صنایع مختلف بورس تهران است؛ رویکردی که با هدف کاهش ریسک غیرسیستماتیک و بهرهگیری از نوسانات گروههای مختلف دنبال میشود. با این حال، آنچه برای تحلیل رفتار این صندوقها اهمیت دارد، نوسانات درصد تخصیص صندوقها به بخش سهام در دورههای مختلف زمانی است. در این گزارش، دادههای مربوط به داراییهای همه صندوقهای سهامی و درصد تخصیص آن به سهام در تواترهای ماهانه از ابتدای سال ۱۴۰۱تا پایان آبانماه امسال مورد واکاوی قرار گرفته است.

نتایج نشان میدهد صندوقهای سهامی در این مدت، حداقل ۸۷درصد دارایی خود را به سهام تخصیص دادهاند؛ رقمی که فاصله معناداری با حداقل الزام قانونی دارد. در مقابل، حداکثر این تخصیص در برخی مقاطع به محدوده ۹۶تا ۹۸درصد نیز رسیده است. برای محاسبه این نسبت، مجموع داراییهای صندوقهای سهامی در هر ماه مبنا قرار گرفته و سهم بخش «سهام» از کل داراییها محاسبه شده است. علاوه بر این از آنجا که این دادهها در پایان هر ماه منتشر میشود، مقدار شاخص کل برای آخرین روز معاملاتی در هر ماه در نظر گرفته شده است.

رفتار صندوقها در رکود و رونق

در تابستان ۱۴۰۱ با توجه به تحولات سیاسی و اقتصادی و افزایش ریسکهای کلان، بازار سهام وارد فاز رکودی شد. همزمان با این شرایط، درصد تخصیص داراییها به سهام نیز در کف ۸۷درصدی خود قرار گرفت. این همزمانی نشان میدهد مدیران صندوقها در دورههای افزایش نااطمینانی، بخشی از منابع را به ابزارهای کمریسکتر مانند وجه نقد و اوراق با درآمد ثابت منتقل کردهاند تا قدرت مانور خود را حفظ کنند. چرا که این موضوع ضمن کاهش بازدهی منفی در دوره رکود، پول نقد فرصت خوبی را برای شکار موقعیتهای مناسب فراهم میآورد.

از سویی دیگر، در اوج شاخص بورس طی بهار ۱۴۰۲، صندوقهای سهامی تا ۹۸درصد از دارایی خود را به سهام اختصاص دادند. این رفتار نشان میدهد که مدیران حرفهای بازار در آن مقطع چشمانداز مثبتی نسبت به آینده بورس داشتهاند و ترجیح دادهاند از حداکثر ظرفیت مجاز برای حضور در بازار سهام استفاده کنند. البته غافلگیری اهالی بازار و انتشار دیرهنگام نامه نرخ خوراک تقارن اطلاعاتی بازار را بهم زد.

اتفاقی که در نهایت موج جدیدی از بیاعتمادی را در بورس تهران به وجود آورد. به طوری که حتی در قلههای بعدی بازار مثلا زمستان سال گذشته، درصد تخصیص سهام از این سطح فراتر نرفته است. این موضوع میتواند نشاندهنده نوعی احتیاط و برداشت محتاطانهتر صندوقها نسبت به پایداری رشد بازار باشد. این روند بهخوبی بیاعتمادی نسبی اهالی بازار، حتی در سطح نهادهای مالی را نمایش میدهد. در تابستان ۱۴۰۲، فشردهشدن فنر نرخ ارز و تورم بالایی که به صنایع تحمیل میکرد، موجب شد صندوقهای سهامی حداقل ۹۰درصد از داراییهای خود را به سهام اختصاص دهند. اما در تابستان ۱۴۰۳ با وجود تداوم رکود در بورس تهران و حتی ارزندگی نسبی بالاتر مشاهده میشود که صندوقها نسبت به سال قبل، سهم کمتری از منابع خود را در سهام نگه داشتهاند. این تفاوت رفتاری، بیانگر تغییر در ارزیابی ریسک و بازده بازار از نگاه مدیران صندوقهاست.

سیگنال زودهنگام برای سرمایهگذاران خرد

بررسی دادههای صندوقهای بورسی طی چهار سال اخیر، سیگنال مهم دیگری را نیز آشکار میکند. در مقاطعی که بازار با ریزشهای قابلتوجه مواجه بوده و از منظر بنیادی به سطوح ارزندهتری رسیده است، افزایش درصد تخصیص دارایی صندوقها به سهام، پیشدرآمدی بر رونقهای بعدی بازار بوده است. به بیان دیگر، مدیران صندوقها در کفهای نسبی بازار، به تدریج بر وزن سهام افزودهاند؛ رفتاری که یک یا دو ماه بعد در رشد شاخص کل نمایان شده است.

برای مثال، در شهریورماه ۱۴۰۱ و همچنین شهریور ۱۴۰۳، رشد این شاخص آماری در فاصله کوتاهی به بهبود وضعیت بازار انجامیده است. در مقابل، در بهار ۱۴۰۲ و نیز فروردینماه امسال، کاهش درصد تخصیص سهام در صندوقهای سرمایهگذاری، در نهایت به تخلیه حباب قیمتی و ورود بورس به فاز رکودی منجر شده است. این همبستگی زمانی نشان میدهد که رفتار صندوقها میتواند بهعنوان یک «سیگنال زودهنگام» برای فعالان بازار مورد توجه قرار گیرد. آنچه از این بررسی آماری برمیآید، این است که صندوقهای سهامی صرفا دنبالهرو شاخص کل نیستند، بلکه با مدیریت فعال ریسک، در بسیاری از موارد پیش از تغییر فاز بازار، ترکیب داراییهای خود را تعدیل کردهاند.

فاصله گرفتن از حداقل نصاب قانونی در دورههای رونق و نزدیک شدن نسبی به آن در دورههای رکود، بازتابی از درک حرفهایها نسبت به شرایط بازار است.برای سرمایهگذاران خرد، توجه به این شاخص میتواند مانند یک قطبنمای رفتاری عمل کند؛ قطبنمایی که نشان میدهد حرفهایها در چه زمانی ریسکپذیری خود را افزایش داده و در چه زمانی سپر احتیاط را بالا بردهاند. به نظر میرسد بازیخوانی دقیق این رفتار، میتواند مکمل سایر تحلیلها و شاخصها در تصمیمگیریهای سرمایهگذاری باشد.